Ein Fernstudium wird gerade unter Berufstätigen, die sich neben dem Job weiterqualifizieren wollen, zunehmend beliebter.

Doch die Freiheit, zeit- und ortsunabhängig studieren zu können, hat auch ihren Preis. Sind es an der FernUniversiät Hagen maximal 2.500,- Euro betragen die Gesamtgebühren der Fernstudiengänge an privaten Fernhochschule gerne auch mal 16.000,- Euro.

Von Schnäppchen kann also nicht die Rede sein. Im Gegenteil: Ein Fernstudium ist meist eine teure, wenn auch lohnende Investition in die eigene Zukunft.

Auch wenn mit den Studiengebühren ein Großteil der Studienkosten abgedeckt ist, wie z.B. Studienmaterialien, Korrektur der Einsendeaufgaben, Betreuung durch Tutoren, Nutzung des Online-Campus, Teilnahme an den im Prüfungsplan festgelegten Fern- und Präsenzprüfungen, sowie die Ausfertigung von Zertifikaten und Zeugnissen, so können im Verlauf des Fernstudiums zusätzliche Kosten entstehen.

Nicht in den Studiengebühren enthalten sind nämlich Kosten für zusätzliche Arbeitsmittel (z.B. wie Computer, Hard- und Software, Gesetzestexte, Nachschlagewerke), Telefon und Porto, Kosten für Fahrt, Unterkunft und Verpflegung bei den Präsenzveranstaltungen und Seminaren, sowie z.T. auch Seminare und Prüfungen, die nicht von der Hochschule durchgeführt werden.

Unterm Strich kommt bei einem Fernstudium also einiges an Kosten zusammen. In Anbetracht des hohen finanziellen Aufwands stellt sich also die Frage: Kann man die Aufwendungen für ein Fernstudium steuerlich absetzen? Welche Möglichkeiten gibt es da? Und wie sieht es aus, wenn der Arbeitgeber, die Eltern oder der Ehepartner das Fernstudium (mit)finanzieren?

Fragen über Fragen, die durch das komplexe Steuerrecht, regelmäßige Änderungen der Steuergesetze, neue Urteile und komplizierte Formulare nicht gerade zu einem besseren Verständnis beitragen. Lohnt sich eine Steuererklärung für Fernstudenten überhaupt oder kann man sich das Sortieren der Rechnungen, Quittungen und Fahrkarten gänzlich sparen?

Fernstudium steuerlich absetzen

Die gute Nachricht ist schon mal: Ja, man kann die Kosten für ein Fernstudium steuerlich absetzen. Für das Finanzamt ist hierbei entscheidend, ob es sich bei dem Fernstudium um eine Fortbildungsmaßnahme zur Höherqualifizierung im aktuellen Beruf, um ein Erststudium oder um eine Weiterbildungsmaßnahme aus rein persönlichem Interesse handelt.

Die Begriffe Fort-, Aus- und Weiterbildung unterscheiden sich zwar nur in einer kleinen Silbe, können bei der Steuererklärung jedoch einen Unterschied von mehreren tausend Euro ausmachen. Je nachdem, welcher Fall zutrifft, werden die Aufwendungen für ein Fernstudium steuerlich anders behandelt.

Dabei gibt es zwei Möglichkeiten, wie ein Fernstudium steuerlich geltend gemacht werden kann: Entweder als Werbungskosten bzw. Betriebsausgaben oder als Sonderausgaben. Kleiner, aber feiner Unterschied: Werbungskosten können mit Verlustvortrag und unbeschränktem Abzug von der Steuer abgesetzt werden, während Sonderausgaben ohne Verlustvortrag und nur beschränkt abgezogen werden dürfen.

Bei den meisten Fernstudenten wird erstes der Fall sein. Sie sind bereits berufstätig und wollen sich nebenberuflich für eine höhere fachliche Qualifikation fortbilden. In dem Fall können die Studiengebühren in voller Höhe als Werbungskosten abgesetzt werden.

WISO Steuer Software

- Sofortstart ohne Installation

- Berechnung auf den Cent genau

- Studienkosten absetzen & Geld zurückerhalten

- Lern- & Fahrtkosten einfach absetzen

- Fertige Abgabe komplett digital (Kein Papier notwendig)

- Kostenlose Testversion für Studenten

Studiengebühren als Werbungskosten absetzen

Laut § 9 Abs. (1) EStG sind Werbungskosten „Aufwendungen zur Erwerbung, Sicherung und Erhaltung der Einnahmen. Sie sind bei der Einkunftsart abzuziehen, bei der sie erwachsen sind.„

Wer bereits eine Ausbildung oder ein Erststudium absolviert hat und sich nun in seinem Beruf berufsbegleitend fortbilden möchte, kann die Studiengebühren vollständig als Werbungskosten oder Betriebsausgaben von der Steuer absetzen.

Auch alle sonstigen Aufwendungen für das Fernstudium wie Fahrt-, Übernachtungs- und Verpflegungskosten zu Prüfungen, Veranstaltungen und Seminaren, Arbeitsmittel, Portokosten, etwaige Prüfungsgebühren etc. können von der Steuer abgesetzt werden.

Damit ein Abzug als Werbungskosten möglich ist, muss es sich um eine Fortbildung handeln. Unter Fortbildung fällt dabei alles, womit man sich als Arbeitnehmer in seinem Beruf weiterbildet. In § 1 Abs. 4 des Berufsbildungsgesetzes (BBiG) heißt es hierzu:

„Die berufliche Fortbildung soll es ermöglichen, die berufliche Handlungsfähigkeit zu erhalten und anzupassen oder zu erweitern und beruflich aufzusteigen.“

Dabei muss ein hinreichend konkreter, objektiv feststellbarer Zusammenhang zwischen Fernstudium und den steuerbaren Einkünften bestehen und die Fortbildung muss der Förderung dieses Berufes dienen. Wenn das Fernstudium also einen konkreten Bezug zum bestehenden Beruf hat, so ist ein Abzug als Werbungskosten im Rahmen einer beruflichen Fortbildung kein Problem.

Grundsätzlich ist ein Fernstudium auch als Werbungkosten absetzbar, wenn es sich dabei nicht um eine Erstausbildung handelt und das Studium in Verbindung mit zukünftigen Einnahmen steht. Folgt das Fernstudium z.B. auf eine abgeschlossene Berufsausbildung oder ein abgeschlossenes Erststudium, können die Aufwendungen in voller Höhe als Werbungskosten geltend gemacht werden. Voraussetzung ist, dass die Maßnahme die beruflichen Chancen des Arbeitnehmers im Zusammenhang verbessert, indem sie z.B. die Basis für andere Berufsfelder schafft oder einen Berufswechsel vorbereitet.

Bei einer Fortbildung kann es sich demnach entweder um Bildungsmaßnahme im ausgeübten Beruf, Weiterbildungen im nicht ausgeübten Beruf, eine Umschulung zu einem anderen Beruf oder um ein Zweitstudium handeln. Wer sich z.B. nach seinem Erststudium für ein nebenberufliches Zweitstudium entscheidet, kann die Kosten dafür in unbegrenzter Höhe als Werbungskosten absetzen. Dasselbe gilt für Weiterbildungen, wenn diese einem konkreten Zusammenhang mit der Berufstätigkeit stehen und beruflich veranlasst ist. Private Motive hier nur eine untergeordnete Rolle spielen.

Nicht jede Fortbildung kann also ohne Weiteres als Werbungskosten in der Steuererklärung geltend gemacht werden. Entscheidend für die Einstufung als Werbungskosten ist, dass das Fernstudium konkretes Berufswissen vermittelt, bzw. die Aufwendungen im Zusammenhang mit dem Beruf stehen und auf die Erzielung von (steuerpflichtigen) Einnahmen abzielt.

Dem Finanzamt muss also ein hinreichend konkreter, objektiv feststellbarer Zusammenhang mit späteren steuerpflichtigen Einnahmen aus der aktuellen oder einer angestrebten beruflichen Tätigkeit vorliegen. Kurz gesagt: Man muss mit dem Abschluss später Geld verdienen und Steuereinnahmen generieren wollen.

Dieser sog. „Veranlassungszusammenhang“ besteht, wenn ein objektiver Zusammenhang mit dem Beruf besteht und die Aufwendungen subjektiv zur Förderung des Berufs, d. h. mit Einkunftserzielungsabsicht getätigt werden. Dann gelten die Aufwendungen für das Fernstudium als Werbungskosten. Dabei reicht es aus, wenn die Ausgaben für das Fernstudium den Beruf des Steuerpflichtigen im weitesten Sinne fördern.

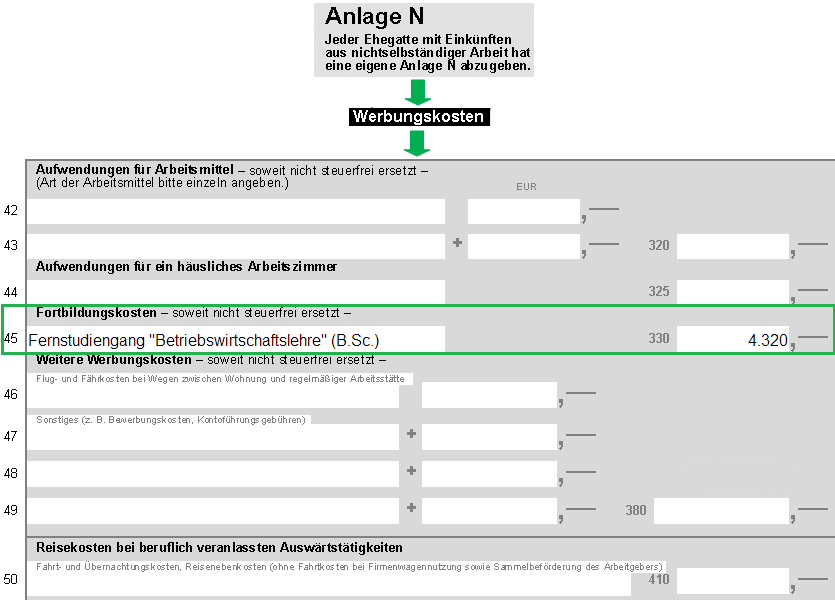

Angestellte können die Kosten ihres Fernstudiums dann als Werbungskosten bei den Einkünften aus nichtselbständiger Tätigkeit (= Arbeitslohn bzw. Gehalt) grundsätzlich unbegrenzt abziehen (unter „Werbungskosten“ in Anlage N).

Hierbei ist zu beachten, dass das Finanzamt bei den Einkünften aus nichtselbständiger Tätigkeit bereits ein Werbungskostenpauschbetrag von 1.000 Euro pro Jahr ansetzt. Betragen die gesamten Werbungskosten im Jahr insgesamt weniger als 1.000 Euro, kann man sich das Kopieren und Eintragen der Rechnungen, Quittungen etc. sparen. Die Werbungskostenpauschale wird automatisch berücksichtigt.

Bei geringen Studiengebühren, wie z.B. an der Fernuni Hagen, wird man daher kaum Steuervorteile aus dem Fernstudium schlagen können. Bei teuren Fernstudiengängen an privaten Fernhochschulen können die Steuereinsparnisse hingegen beachtlich ausfallen.

Anders sieht es hingegen aus, wenn es sich bei dem Fernstudium nicht um eine Fortbildung, sondern um eine Weiterbildung aus persönlichem oder privatem Interesse handelt. Ein solches Studium dient nämlich in erster Linie nicht dem Erhalt, der Erweiterung oder Anpassung beruflicher Fähigkeiten oder Entwicklungen.

Wer ein Fernstudium nur als Hobby betreibt oder einen Fernstudiengang belegt, der inhaltlich nichts mit dem erlernten, ausgeübten oder angestrebten Beruf zu tun hat, kann die Studiengebühren nicht als Werbungskosten absetzen.

Fernstudium als Betriebsausgaben absetzen

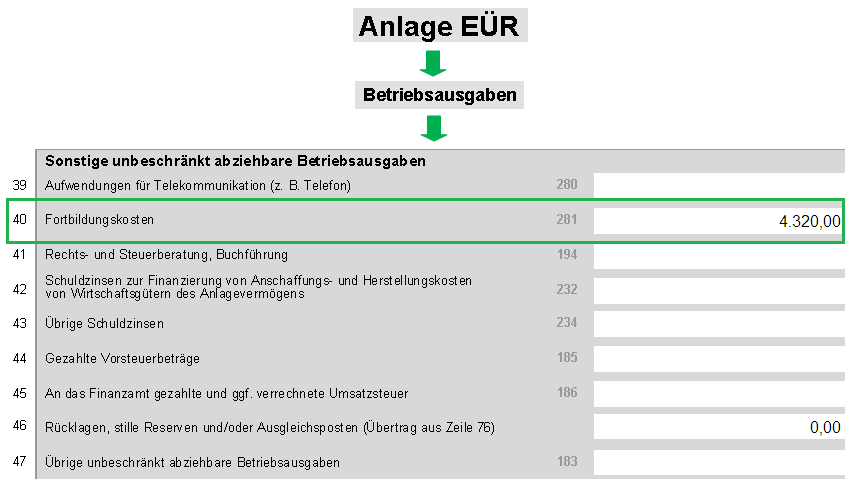

Was bei Arbeitnehmern Werbungskosten sind, sind bei Selbstständigen und Freiberuflern Betriebsausgaben. Dient das Fernstudium dem Erhalt und der Sicherung des Einkommens, können die Aufwendungen im Rahmen der Gewinnermittlung (Anlage EÜR Zeile 40) als Betriebsausgaben in voller Höhe berücksichtigt werden.

Denn in dem Fall ist das Fernstudium für die Fortführung des Unternehmens und die Einnahmensicherung relevant. Ausgaben für Studiengebühren, Fachliteratur, Arbeitsmittel, Fahrt-, Unterkunfts- und Verpflegungskosten sind dann – wie auch bei Werbungskosten – in voller Höhe abzugsfähig.

Kann zwischen Fernstudium und selbstständiger Tätigkeit keinerlei Verbindung nachgewiesen werden, bleibt auch ein Abzug der Kosten als Betriebsausgaben verwehrt. Ähnlich, wie bei Arbeitnehmern, die ihr Fernstudium nur aus persönlichem Interesse ohne irgendeinen beruflichen Bezug absolvieren, können die Kosten dann nicht abgesetzt werden.

Fernstudium als Sonderausgaben absetzen

Laut § 10 Abs. (1) des Einkommenssteuergesetzes (EStG) sind Sonderausgaben Aufwendungen, die weder Betriebsausgaben noch Werbungskosten sind oder wie Betriebsausgaben oder Werbungskosten behandelt werden. Dazu zählen u.a. die Aufwendungen für die allererste Ausbildung zu einem Beruf. Dies kann eine nichtakademische Berufsausbildung oder ein akademisches Erststudium (ohne vorangegangene Berufsausbildung) sein.

Handelt es sich bei dem Fernstudium um eine Erstausbildung, die nicht im Rahmen eines Dienstverhältnisses statt, können die Kosten für ein Fernstudium nur als Sonderausgaben, aber nicht als Werbungkosten abgesetzt werden. In § 12 Abs. 5 EStG unter „Nicht abzugsfähige Kosten“ heißt es:

„Aufwendungen des Steuerpflichtigen für seine erstmalige Berufsausbildung oder für ein Erststudium, das zugleich eine Erstausbildung vermittelt, wenn diese Berufsausbildung oder dieses Erststudium nicht im Rahmen eines Dienstverhältnisses stattfinden.“

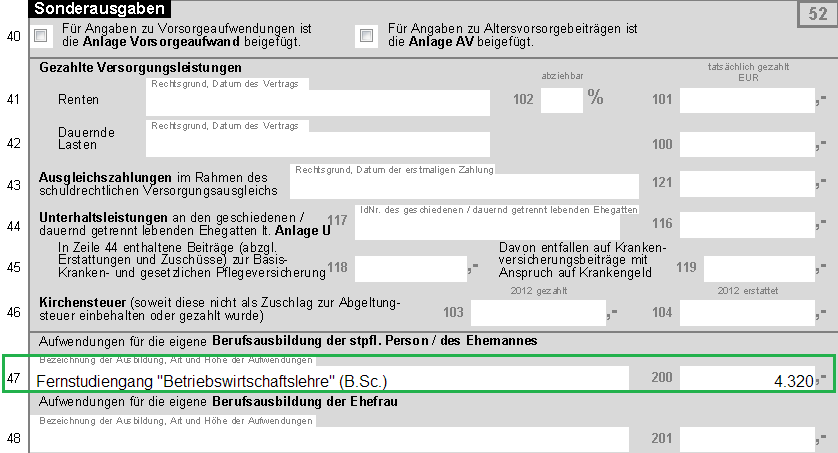

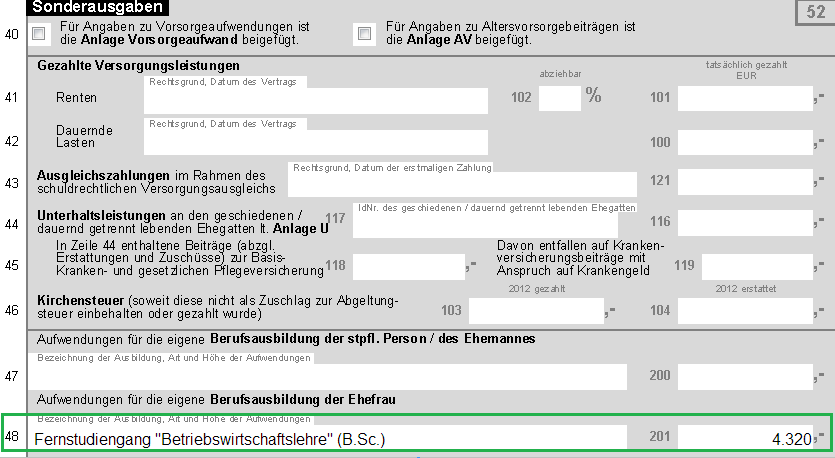

Aufwendungen für ein Erststudium können dann in der Einkommenssteuererklärung (Hauptvordruck Zeile 47) als Sonderausgaben bis zu einem Höchstbetrag von 6.000 Euro pro Jahr geltend zu machen (§10 Abs. 7 EStG).

Obwohl ein nebenberufliches Erststudium einen gewissen Fortbildungscharakter hat, wird es in dem Fall nicht als Werbungskosten, sondern als Sonderausgabe klassifiziert. Denn in den Augen der Finanzämter ist ein Erststudium weder eine Fort-, noch eine Weiterbildung, sondern dient erst dem Erlangen von Fähigkeiten und Fertigkeiten zur Ausübung eines Berufes. Bei den Kosten für die Erstausbildung handelt es sich daher nicht um Werbungskosten, sondern um Kosten der privaten Lebensführung.

Dabei ist es unerheblich, ob man das Erststudium direkt nach dem Abi, nach dem Fachschulabschluss oder berufsbegleitend absolviert wird. Entscheiden ist, dass vor der Ausbildung (Berufsausbildung oder Erststudium) noch kein anderer Berufsabschluss – gleich welcher Art – erworben wurde.

Studiengebühren und andere mit dem Fernstudium verbundene Aufwendungen können dann jedoch – anders als bei den Werbungskosten – nur bis zur Grenze von 6.000 Euro jährlich und auch nur in dem Jahr, in welchem sie entstehen, berücksichtigt werden.

Abzüglich des Sonderausgaben-Pauschalbetrags von 36,- Euro werden daher maximal 6.000 Euro Sonderausgaben vom Gesamtbetrag der Einkünfte abgezogen, die dadurch das zu versteuernde Einkommen mindern.

Sind die tatsächlichen Aufwendungen für ein Fernstudium höher, wirken sich alle Ausgaben über 6.000 Euro nicht mehr steuermindernd aus.

Steuerrechtliche Folgen bei einem Abzug des Fernstudium als Sonderausgaben ergeben sich erst bei Einkünften, die den Grundfreibetrag von 8.130,- Euro netto im Kalenderjahr bei Alleinstehenden überschreiten.

Wer neben seinem Fernstudium Vollzeit berufstätig ist, kann daher dennoch steuerliche Vorteile davontragen. Vollzeit-Fernstudenten, die geringere oder keine Einkünfte haben, profitieren nicht vom Sonderausgaben-Abzug. Sie könnten höchsten versuchen, die Studiengebühren als vorweggenommene Werbungskosten gelten zu machen.

Bei einem Erststudium gibt es jedoch eine Ausnahme: Findet das Fernstudium (Erststudium) innerhalb eines Dienstverhältnisses statt oder ist dem Fernstudium eine abgeschlossene Berufsausbildung vorausgegangen, gelten die Aufwendungen nicht als Sonderausgaben, sondern als Werbungskosten. Dies gilt übrigens auch für Aufbau- bzw. Ergänzungsstudiengänge, wie z.B. ein Masterstudium (auch konsekutiv), da diese bereits einen vorhandener Abschluss voraussetzen.

Die Ausgaben sind dann bei der Einkunftsermittlung als Werbungskosten oder vorweggenommene Werbungskosten unbeschränkt abzugsfähig. Im Rahmen der sog. „vorweggenommener Werbungskosten“ können Verlust aus Werbungskosten gesammelt und für spätere Jahre aufgehoben werden. Denn bei einigen Fernstudenten entstehen die Kosten für ein Fernstudium vor der Aufnahme einer Berufstätigkeit, z.B. weil sie für diese zunächst eine akademische Qualifikation benötigen.

Sofern ein Zusammenhang zwischen den Aufwendungen für das Fernstudium und den später erzielten Einkünften besteht, können die Ausgaben für das Fernstudium als vorab entstandene Werbungskosten geltend gemacht werden.

Laut § 9 Abs. 1 Satz 1 EStG sind Werbungskosten auch:

„dauernde Lasten, soweit sie mit einer Einkunftsart in wirtschaftlichem Zusammenhang stehen.“

Negative Einkünfte, die durch die Studiengebühren entstehen werden dann werden dann solange Jahr für Jahr mit entstandenen Einkünften saldiert, bis sie mit positiven Einnahmen vollständig verrechnet sind. Laut § 10d Abs. 4 EStG ist „der am Schluss eines Veranlagungszeitraums verbleibende Verlustvortrag […] gesondert festzustellen“. Wer also während des Fernstudiums keine Einnahmen erzielt, sollte die Verluste aus dem Fernstudium Jahr für Jahr formal durch Bescheid feststellen lassen, um sie später mit positiven Einnahmen verrechnen zu können (§ 10d Abs. 4 EStG).

Voraussetzung für eine spätere Anrechnung der Studienkosten ist, dass ein Zusammenhang zwischen der Ausbildung, also dem Erststudium und der späteren Berufstätigkeit besteht. Ansonsten bleibt man auf den Kosten sitzen.

Die genaue Abgrenzung zwischen Ausbildung und Fort-, bzw. Weiterbildung stößt immer wieder auf Probleme. Wann dient ein nebenberufliches Erststudium noch einer erstmaligen Ausbildung und ab wann handelt es sich um eine berufliche Fort- und Weiterbildung?

Die folgende Tabelle liefert einen Überblick, wann es sich bei den Aufwendungen für ein Fernstudium um Werbungskosten bzw. Betriebsausgaben und ab wann um Sonderausgaben handelt:

Fernstudium: Was kann steuerlich abgesetzt werden? |

||

|---|---|---|

(= mit Verlustvortrag und unbeschränkter Abzug) | (= ohne Verlustvortrag und beschränkter Abzug) |

|

| Wann? | • Das Fernstudium ist keine Erstausbildung Ausnahmen: - Es findet im Rahmen eines Dienstverhältnisses statt - Es handelt sich um konkret berufsbezogene Bildungsaufwendungen (Veranlassungszusammenhang) • Das Fernstudium vermittelt konkretes Berufswissen und dient der Erzielung von (steuerpflichtigen) Einnahmen | • Das Fernstudium ist ein Erststudium, dem keine abgeschlossene akademische oder nichtakademische Berufsausbildung vorausgegangen ist • Das Erststudium findet nicht im Rahmen eines Dienstverhältnisses statt • Es handelt sich nicht um konkret berufsbezogene Bildungsaufwendungen (Trifft einer der drei Fälle zu, wären die Aufwendungen als Werbungskosten oder vorweggenommene Werbungskosten unbeschränkt abzugsfähig) |

| Beispiele | • Erststudium nach abgeschlossener Berufsausbildung • Berufsbegleitendes Erststudium • Zweitstudium • Master (gilt als Zweitstudium) • Promotion | • Erststudium nach Abitur oder Fachschulabschluss • Studium nach abgebrochenem Erststudium • Wiederaufnahme des Erststudiums nach einer längeren Unterbrechung |

| In welcher Höhe? | Unbegrenzt, in voller Höhe | Begrenzt auf max. 6.000 Euro im Kalenderjahr |

| Wo? | Arbeitnehmer: Unter "Werbungskosten" in Anlage N Selbstständige und Freiberufler: Als Betriebsausgaben Zeile 40 der EÜR | Für die eigene Berufsausbildung:Hauptvordruck Zeile 47 Für die Berufsausbildung des Ehepartner:Hauptvordruck Zeile 48 |

Für ein klassisches Erststudium direkt nach dem Schulabschluss, ohne vorrangegangene Berufsausbildung oder ohne Verbindung zu einem Dienstverhältnis gilt: Die Kosten können nur als Sonderausgaben geltend gemacht werden.

Wann ist ein Fernstudium überhaupt nicht abzugsfähig?

Weder als Werbungs-, oder Betriebskosten, noch als Sonderausgaben abgezogen werden kann ein Fernstudium, das nur aus persönlichem Interesse oder als Hobby durchgeführt wird. Liebhaberei ist demnach von der Steuererleichterung ausgeschlossen. Die Aufwendungen müssen in einem hinreichend konkreten und objektiv feststellbaren wirtschaftlichen Zusammenhang mit einer Einkunftsart – auch späteren Einnahmen – stehen.

Wer zur Verdeutlichung des beruflichen Bezugs auf Nummer sicher gehen möchte, sollte der Steuererklärung noch Unterlagen beifügen, die die berufliche Bedeutung des Fernstudiums belegen. Dies kann z.B. eine Bescheinigung des Arbeitgebers sein, die das Studium als weiterführende Maßnahme belegt oder dem Fernstudenten nach Abschluss eine höhere Position in Aussicht stellt. Auch Listen über Kursinhalte oder Belege über die wirtschaftliche Relevanz zur selbstständigen Tätigkeit verdeutlichen den beruflichen Zusammenhang zwischen Fernstudium und (künftigen) steuerpflichtigen Einnahmen.

Auch eine Freistellung durch den Arbeitgeber, sowie die (anteilige) Übernahme der Studiengebühren kann als Beleg für den beruflichen Zusammenhang dienen. Sofern der Arbeitgeber sich an den entstandenen Aufwendungen beteiligt, können natürlich nur die anteiligen, selbst gezahlten Kosten steuerlich abgesetzt werden.

Übernimmt der Arbeitgeber die Studiengebühren in voller Höhe, entfällt der Abzug über die Werbungskosten komplett. Dann kann man höchstens noch Arbeitsmittel, Reisekosten und sonstige Aufwendungen für das Fernstudium absetzen.Der Arbeitgeber wiederum kann die Kosten für ein Fernstudium seiner Angestellten als Betriebsausgaben steuerlich in voller Höhe geltend machen.

Wie sieht es aber aus, wenn die Eltern oder Ehepartner die Aufwendungen für ein Fernstudium des Kindes, bzw. Partners tragen?

Steuerliche Absetzbarkeit durch Eltern

Eltern selbst können die Studienkosten ihres Kindes nicht als Werbungskosten bzw. Betriebsausgaben oder als Sonderausgaben absetzen. Selbst wenn sie das Fernstudium ihres Kindes teilweise mitfinanzieren, gelten Fernstudenten im Sinne des EStG grundsätzlich als von ihren Eltern unabhängige, selbstständige Steuersubjekte.

Entwaige Aufwendungen für die Ausbildung des Kindes werden bereits durch Freibeträge und Kindergeld (1. und 2. Kind: 184,- Euro, 3. Kind 190,- Euro, ab dem 4. Kind 215,- Euro monatlich) abgegolten. In § 32 Abs. (6) EStG heißt es zu den Freibeträgen:

„Bei der Veranlagung zur Einkommensteuer wird für jedes zu berücksichtigende Kind des Steuerpflichtigen ein Freibetrag von 2. 184 Euro für das sächliche Existenzminimum des Kindes (Kinderfreibetrag) sowie ein Freibetrag von 1 320 Euro für den Betreuungs- und Erziehungs- oder Ausbildungsbedarf des Kindes vom Einkommen abgezogen.“

Bei Eltern, die zusammen zur Einkommensteuer veranlagt werden, verdoppeln sich diese Freibeträge. Auch wenn das Fernstudium des Kindes den Freibetrag übersteigt, können keine höheren Aufwendungen abgezogen werden.

Erst wenn die Eltern kein Kindergeld und keinen Kinderfreibetrag mehr erhalten, können sie das finanzierte Fernstudium als Sonderausgabe bei der Einkommenssteuererklärung geltend machen. Dies ist jedoch erst dann der Fall, wenn das Kind über 25 Jahre alt ist oder nach Abschluss einer erstmaligen Berufsausbildung und eines Erststudiums keiner Erwerbstätigkeit nachgeht. Eine Erwerbstätigkeit bis zu 20 Stunden regelmäßiger wöchentlicher Arbeitszeit, ein Ausbildungsdienstverhältnis oder ein geringfügiges Beschäftigungsverhältnis ist laut § 32 Abs. (4) Satz 3 EStG unschädlich).

Ansonsten sind die Aufwendungen, die im Rahmen eines Fernstudiums erwachsen, vom Fernstudenten steuerlich selbst zu berücksichtigen.

Steuerliche Absetzbarkeit durch den Ehepartner

Anders als die Eltern, können Verheiratete die Ausbildungskosten des Ehepartners als Sonderausgaben geltend machen. Aufwendungen für ein Erststudium, soweit nicht bereits eine abgeschlossene nichtakademische Berufsausbildung vorangegangen ist, werden bis zu einem Höchstbetrag von 6.000 Euro jährlich als Sonderausgaben anerkannt. Sind beim Ehepartner entsprechende Aufwendungen entstanden, können diese ebenfalls bis zu 6.000 Euo jährlich als Sonderausgaben berücksichtigt werden.

Bei zusammen veranlagten Eheleuten ist es egal, wer die Kosten für das Fernstudium gezahlt hat. Machen beide ein Fernstudium, kann jeder seine Aufwendungen bis zum Höchstbetrag von 6.000 Euro angeben. Als Ehepaar kann man damit maximal 12.000 Euro pro Jahr (2 x 6.000 Euro) als Sonderausgaben von der Steuer absetzen.

Die Kosten müssen dennoch einzeln aufgelistet werden. Es ist nicht möglich, Restbeträge auf den Partner zu übertragen, wenn dieser den Höchstbetrag nicht voll ausschöpft hat. Macht nur ein Ehepartner ein Fernstudium, kann der andere alle Ausbildungskosten des anderen einfach in der Steuererklärung (Hauptformular Zeile 47 + 48) eintragen.

Abgesetzt werden können dann:

- Lehrgangs- und Studiengebühren

- Aufwendungen für Fachbücher und anderes Lernmaterial

- Unterkunftskosten und Mehraufwendungen für Verpflegung bei einer auswärtigen Unterbringung.

Entstehen die Aufwendungen hingegen für eine weitere Berufsausbildung, ein weiteres Studium, ein Erststudium nach einer bereits abgeschlossenen nichtakademischen Berufsausbildung oder im Rahmen eines Ausbildungsdienstverhältnisses, können die Aufwendungen des Ehepartner als Werbungskosten, bzw. vorweggenommene berücksichtigt werden (Zeile 45 der Anlage N).

Welche Kosten können abgesetzt werden?

Einige Kosten, die im Rahmen eines Fernstudiums entstehen können, wurden bereits genannt. Hier nochmal eine Übersicht von Aufwendungen, die als Werbungskosten, Betriebsausgaben oder im Rahmen von Sonderausgaben (bis max. 6.000 Euro) berücksichtigt werden können:

- Studiengebühren

- Prüfungsgebühren

- Fahrtkosten zum Veranstaltungsort und zu Arbeitsgemeinschaften (0,30 Euro pro gefahrene km bzw. Fahrkarten der Verkehrsmittel)

- Übernachtungskosten

- Verpflegungsmehraufwendungen bei längerer Abwesenheit (6 Euro ab 8 bis 14 Stunden; 12 Euro ab 14 bis 24 Stunden; 24 Euro ab 24 Stunden)

- Fachliteratur (Bücher, Lexika, Zeitschriften etc.)

- Schreibmaterial (Blöcke, Hefte, Kugelschreiber, Lineal etc.)

- Repetitorien (z.B. Lecturio)

- Arbeits- und Lernmittel (z. B. Computer, Drucker, Software, Taschenrechner); bei Anschaffungen ab 410 Euro netto nur über Abschreibung (bei Nachweis einer studienbedingten Veranlassung)

- Häusliches Arbeitszimmer (i.d.R. anteilige Kosten) grundsätzlich bis zu 1.250 Euro Aufwendungen, sofern es den Mittelpunkt der gesamten betrieblichen und beruflichen Betätigung bildet (z.B. bei Vollzeit-Fernstudium)

- ggf. doppelte Haushaltsführung (Miete, Maklerprovision, Umzugs- und Transportkosten, Fahrten zur Besichtigung)

Fazit

Fernstudenten haben die Möglichkeit, Aufwendungen für ihr Studium steuerlich als Werbungskosten bzw. Betriebsausgaben oder Sonderausgaben geltend zu machen. Hierbei spielt die Abgrenzung zwischen Fortbildung und Ausbildung eine entscheidende Rolle.

Als Werbungskosten sind grundsätzlich alle Aufwendungen für berufsbezogene Bildungsmaßnahmen abziehbar, wenn sie durch den Beruf bzw. durch das Streben nach Erzielung oder Erhöhung steuerbarer Einnahmen veranlasst sind. Hierbei ist ein hinreichend konkreter, objektiv feststellbarer Zusammenhang der Aufwendungen mit künftigen steuerbaren Einnahmen aus der angestrebten beruflichen Tätigkeit erforderlich.

Werbungskosten sind von Arbeitnehmern bei den Einkünften aus nicht selbstständiger Arbeit abzuziehen. Selbstständige und Freiberufler können die Aufwendungen bei den Betriebsausgaben von den Einkünften aus selbstständiger Arbeit absetzen.

Ausgaben für ein Erststudium, das nicht im Rahmen eines Dienstverhältnisses stattfindet und keinen konkreten Bezug zum aktuellen oder künftigen Beruf hat, können nur als Sonderausgaben steuerlich geltend gemacht werden. Voraussetzung: Das Fernstudium wird nicht nur als Hobby oder Liebhaberei betrieben.

Der Ansatz der Studienaufwendungen als Sonderausgaben ist jedoch nur bis zu einem Höchstbetrag von 6.000 Euro im Kalenderjahr und nur im Jahr ihrer Entstehung möglich. Hingegen kann man bei Werbungskosten die kompletten Studiengebühren absetzen und sogar in die kommenden Jahre übernehmen (vorweggenommene Werbungskosten), wo sie die Steuerlast mindern.

Werbungskosten sind daher die deutlich bessere Kategorie. In den vergangenen Jahren gab es zahlreiche Urteile zur steuerlichen Behandlung von Studienaufwendungen. Mittlerweile wird sogar ein Erststudium – sofern irgendein beruflicher Bezug besteht – in vielen Fällen als Werbungskosten anerkannt.

Es lohnt sich daher oftmals, die Kosten für ein Fernstudium als Werbungskosten anzugeben, um die Chance auf eine unbegrenzte Anrechnung zu wahren. Daher sollte man gründlich prüfen, ob man nicht doch die Voraussetzungen für eine Anerkennung der Studienkosten als Werbungskosten erfüllt und im Zweifel das Finanzamt fragen. Weitere Belege (z.B. des Arbeitgebers) können den jetzigen oder einen künftigen beruflichen Bezug zusätzlich untermauern.

Ein Abzug als Werbungskosten lohnt sich vor allem dann, wenn die Ausgaben über 4.000 Euro im Jahr liegen. Wer im Jahr der Zahlung überhaupt kein zu versteuerndes Einkommen hat, profitiert überhaupt nicht von einem Sonderausgabenabzug. Hingegen könnte man den finanziellen Verlust bei einem vorweggenommenen Werbungskostenabzug als Verlustvortrag in die kommenden Jahre hinüberziehen und mit dem späteren zu versteuernden Einkommen verrechnen.

Insgesamt stehen die Chancen, ein Fernstudium auch als Werbungskosten absetzen zu können gut. Als Sonderausgabe würde ein Fernstudium nur dann gelten, wenn es ein Erststudium außerhalb eines Dienstverhältnisses und ohne irgendeinen beruflichen Bezug wäre. Und wer studiert schon mehrere Jahre just for fun? In den meisten Fällen wird bei Erststudiengängen von Vornherein ein berufliches Ziel verfolgt. Schließlich will mit dem Abschluss ja auch irgendwann Geld verdienen.

Und genau darauf spekuliert der Staat doch. Die Qualifikation soll nicht nur die persönlichen Einnahmen steigern, sondern auch höhere Steuereinnahmen in die Staatskassen spülen. Wer nur aus persönlichem Interesse oder als Hobby studiert, kann die Kosten eines Erststudiums daher überhaupt nicht absetzen. Schließlich dient ein solches Studium nicht der Steigerung der (Steuer)Einnahmen.

Aber dies dürfte nur selten der Fall sein. Viele Fernstudenten haben bereits eine abgeschlossene Berufsausbildung oder ein Erststudium absolviert, sodass die Aufwendungen ohnehin unter Werbungskosten fallen. Und auch bei einem Erststudium ohne Dienstverhältnis steht meist ein angestrebter beruflicher Hintergrund dahinter.

Steuererklärung abgeben: Ja oder Nein?

Letztendlich entscheidet das Finanzamt – unter Beachtung der besonderen Umstände des Einzelfalls – in welcher Form und Höhe die Aufwendungen in der Steuererklärung Anerkennung finden.

Fakt ist, dass es sich für Fernstudenten durchaus lohnt, eine Steuererklärung abzugeben – Egal, ob man im selben Jahr steuerpflichtige Einnahmen generiert oder nicht. Werden Einnahmen generiert, kann man die Studiengebühren als Werbungskosten geltend machen. Falls nicht, sollte man sich jährlich einen Verlustfeststellungsbescheid ausstellen lassen.

Bei Verlustvorträgen gibt es keine zeitliche Begrenzung – Die entstandenen Studienkosten können daher solange gegen künftige Einnahmen gegengerechnet werden, bis der Saldo ausgeglichen ist (gilt nur bei vorweggenommener Werbungskosten, nicht bei Sonderausgaben!). Im Rahmen (vorweggenommener) Werbungskosten lässt sich die Steuerlast (der nächsten Jahre) deutlich mindern. Und in Anbetracht der i.d.R. beachtlichen Studienkosten können so schnell mehrere tausend Euro eingespart werden.

Die Frist zur Einkommensteuererklärung für das Kalenderjahr 2012 läuft am 31. Mai 2013 ab. Die Frist gilt nur, wenn man grundsätzlich zur Abgabe einer Einkommensteuererklärung verpflichtet ist (z.B. Selbstständige). Wer seine Steuererklärung durch einen Steuerberater anfertigen lässt, hat bis Ende diesen Jahres Zeit.

Für Fernstudenten lohnt sich auch die Abgabe einer freiwilligen Steuererklärung. Diese kann sogar für vier Jahre nachträglich eingereicht werden (Festsetzungsfrist nach § 169 Abs. (2) Satz 2 AO).

Wer also in den letzten Jahren fleißig Studiengebühren gezahlt und noch keine Steuererklärung abgegeben hat, kann sich jetzt noch eine Stange Geld vom Finanzamt zurückholen. Voraussetzung ist natürlich, dass man noch über die entsprechenden Belege, bzw. Rechnungen verfügt.

Hat man für die vergangenen Jahre bereits eine Steuererklärung abgegeben ist nach Ablauf der einmonatigen Einspruchsfrist i.d.R. keine nachträgliche Berücksichtigung von (vergessenen) Werbungskosten mehr möglich. Dies wäre nur dann der Fall, wenn der Steuerbescheid noch offen ist oder einen Vorläufigkeitsvermerk zu den Aufwendungen im Fernstudium enthält.

Falls nicht, kann dann auch der rückwirkende Verlustvortrag nicht mehr berücksichtigt werden. Eine nachträgliche Korrektur ist auch dann nicht mehr möglich, wenn das Finanzamt einen Abzug bereits abgelehnt hat und nach Ablauf der Einspruchsfrist ein rechtskräftiger Bescheid ergangen ist.

Für alle Fernstudenten, die in diesem Jahr (oder in den vergangenen vier Jahren) keine freiwillige Steuererklärung abgegeben haben, sollten sich unter Abwägung der Studienaufwendungen und Einnahmen überlegen, ob eine Steuererklärung sinnvoll wäre. In den meisten Fällen ist sie das und könnte für ein dickes Plus auf dem Urlaubs-Konto sorgen ;).

Sehr ausführlicher Artikel. Super. Besser hätte selbst ich das nicht hingekriegt.

LG

Christine

Hallo,

ich muss sagen das war bisher wirklich der beste Artikel zu diesem Thema. Meinen vollen Respekt für die gute Recherche bzw. Aufarbeitung! 🙂

Was mich noch interessieren würde: Kann ich in dem Jahr – in welchem ich das Studium begonnen habe – bereits die kompletten Kosten ansetzen in der Steuererklärung, auch wenn das Studium z.B. über 2 Jahre geht und ich die Studienbeiträge über 2 Jahre monatlich/vierteljährlich zahlen muss ?

Viele Grüße

Mario

Hey Mario,

vielen Dank für das Kompliment zum Beitrag, das freut mich!

Ich bin zwar kein Steuerexperte, gehe aber mal davon aus, dass man nur die Kosten absetzen kann, die in dem jeweiligen Jahr tatsächlich angefallen sind. Wenn es sich um Studiengebühren handelt, die monatlich oder pro Semester berechnet werden, können auch nur diese in der Steuererklärung geltend gemacht werden.

Falls du die vollen Kosten für das Studium auf einmal bezahlst, sieht das schon wieder anders auch. Aber hier würde ich mich nochmal bei einem Steuerberater erkundigen. Der kennt sich wesentlich besser aus, als ich 🙂

Viele Grüße,

Alicia

Toller Artikel, vielen Dank für die hilfreichen Infos 🙂

Ich schließe mich den bisherigen Kommentatoren an. Ein sehr übersichtlicher,vollumfänglicher Artikel.

Einen Vorschlag möchte ich dennoch machen : ist es möglich,den (die ) Artikel als „Druckversion“ zusätzlich bereitzustellen ?

Vielen Dank und mit freundlichen Grüßen Uta

Wirklich toller Artikel…eine Frage…was ist denn wenn die Studienkosten die jährlich zu zahlenden Steuerabgaben überschreiten? Hab ich dann quasi „Pech gehabt“?

Hallo Bijou,

vielen Dank für deine Frage!

Hierbei kommt es darauf an, ob es sich um Werbungskosten oder Sonderausgaben handelt. Für die Erstausbildung (Fernstudium direkt nach dem Abi oder berufsbegleitend) gelten Sonderausgaben, für die Zweitausbildung (Master-Studium, weiteres Bachelor-Studium, Fernstudium nach Ausbildung, Promotion) hingegen Werbungskosten.

Sonderausgaben können nur in dem Jahr steuerlich geltend gemacht werden, in dem sie anfallen (maximal bis 6.000 €). Wenn die jährlichen Studiengebühren die Steuerlast überschreiten, hat man tatsächlich „Pech gehabt“, genauso wenn man mit seinem Einkommen unter dem Freibetrag liegt.

Werbungskosten hingegen können auch in das nächste Jahr übernommen werden. Zudem sind sie in unbegrenzter Höhe absetzbar. Hierfür ist es aber erforderlich, die Werbungskosten in der Steuererklärung als sog. „Verlustvortrag“ ausgewiesen werden. Daher muss man in dem Fall auch eine Steuererklärung in den Jahren machen, in denen das Einkommen unter dem Steuerfreibetrag bzw. die Ausgaben die Steuerlast überschreiten.

Auf dem Deckblatt der Einkommenssteuererklärung findet sich der Vermerk „Erklärung zur Feststellung des verbleibenden Verlustvortrags“, den es anzukreuzen gilt. Dann wird das Finanzamt die Verluste eines Jahres in einem gesonderten Bescheid feststellen. Diese Verluste werden dann bei der Einkommensteuererklärung im Folgejahr vorrangig von den Einkünften abgezogen. Wird im folgenden Jahr wieder ein Verlust festgestellt, entsteht ein neuer Verlustvortrag.

Das lässt sich über mehrere Jahre so hinziehen, da der Verlustvortrag zeitlich nicht begrenzt ist. Auf diese Weise kann man seine Studiengebühren Jahr für Jahr absetzen (auch wenn man später mehr verdient) – solange, bis die Verluste aus den Studienjahren komplett ausgeglichen sind.

Ich hoffe, ich konnte dir etwas weiterhelfen!

Viele Grüße,

Alicia

Hallo Alcia,

ein wirklich sehr hilfreicher Artikel.

Ich absolviere ein Fernstudium im Bereich BWL und habe eine Arbeitsgemeinschaft bzw. Lerngruppe in Mainz. Die Fahrtstrecke beträgt round about 100 km (einfach). Du schreibst im Bereich“Welche Kosten können abgesetzt werden?“ folgendes:

Fahrtkosten zum Veranstaltungsort und zu Arbeitsgemeinschaften (0,30 Euro pro gefahrene km bzw. Fahrkarten der Verkehrsmittel)

Welchen Nachweis braucht das Finanzamt von mir wenn ich die Fahrtkosten zur meiner Lerngruppe absetzen möchte? Wie dokumentiere ich das am Besten?

Vielen Dank für Deine Rückmeldung vorab und einen super Start ins Wochenende,

Timo

Hi Timo,

vielen Dank für deinen Kommentar und die Frage! Die Fahrten zu Arbeitsgemeinschaften bzw. Lerngruppen sind wie die Fahrtkostenpauschale bzw. Pendlerpauschale für den Arbeitsweg zu behandeln. Du kannst die Fahrten ab dem 1. km absetzen (beim Erststudium als Sonderausgaben, beim Zweitstudium oder einer Fort-/Weiterbildung als Werbungskosten). Die Kosten können nur abgesetzt werden, wenn eine fast ausschließliche berufliche Veranlassung vorliegt.

Damit die Aufwendungen anerkannt werden, lohnt sich eine sorgfältige Dokumentation. Am besten notierst du zu jedem Termin: Beginns und Endes des jeweiligen Termins (Datum + Uhrzeiten), den Ort, sowie die bearbeiteten Themen (z.B. Klausurvorbereitung BWL, Fokus Mirkoökonomie). Optimal wäre ein Protokoll mit den Namen und Unterschriften aller Teilnehmer oder den Immatrikulationsbescheinigungen als Nachweis. Das Finanzamt kann im Fall der Fälle auch Aufzeichnungen, Notizen, Übungsblätter oder Skizzen anfordern.

Ich empfehle dir daher, eine Art Buch für die einzelnen Lerntermine zu führen. Das kann man auch in der Cloud machen (praktisch wie ein Protokoll), sodass es allen Teilnehmern zur Verfügung steht. So hat jeder was davon 🙂

Ich hoffe, ich konnte deine Frage beantworten!

Viele Grüße und dir ebenfalls ein schönes Wochenende und weiterhin viel Spaß im Studium!

Alicia

Super, das hat mir sehr geholfen! Vielen Danke!

Hi Alicia,

erst einmal möchte ich dich auch loben – sehr ausführlicher, toller Artikel. 🙂

Ich muss dir auch eine Frage stellen, weil ich in Sachen Steuer ein absoluter Laie bin.

Ich arbeite Vollzeit und absolviere nebenbei ein Fernstudium (für 4 Jahre – hat nichts mit meinem jetzigen Job zu tun. Werde nach dem Studium in die soziale Branche gehen.), welches die ersten drei Jahre von der ILB mit 70% anteilig unterstützt wird. Nun hab ich für 2017 die verbleibenden 30% als Werbungskosten in der Steuererklärung angegeben (ca. 2500 Eur). Das Finanzamt hat mir ca. 700 Eur zugestanden. Jetzt meine Frage: In deinem Artikel steht „Folgt das Fernstudium z.B. auf eine abgeschlossene Berufsausbildung oder ein abgeschlossenes Erststudium, können die Aufwendungen in voller Höhe als Werbungskosten geltend gemacht werden.“….ist es dann normal dass ich „nur“ 700 Eur u. nicht wie angegeben 2500 Eur wiederbekommen habe? Oder hab ich nur einen Denkfehler? Wäre toll, wenn du Licht ins Dunkle bringen könntest. Vielen Dank vorab und viele Grüße, Danny

Hi Danny,

vielen Dank für deine Frage. Die Werbungskosten, aber auch sonstige Posten, die von der Steuer abgesetzt werden können (Sonderausgaben, außergewöhnliche Belastungen), verringern „lediglich“ das zu versteuernde Einkommen. Die 2.500 Euro, die du für das Fernstudium abgesetzt hast, mindern also nicht 1:1 deine Steuerlast, sondern deine steuerpflichtigen Einkünfte. Auf diesen Teil wird dann die Jahressteuer mit dem individuellen Steuersatz berechnet.

Ich hoffe, ich konnte dir damit etwas weiterhelfen!

Viele Grüße,

Alicia

Vielen lieben Dank für deine schnelle Antwort! LG Danny

Hallo Alicia,

sehe ich das richtig, dass wenn der Arbeitgeber die Studiengebühren zahlt, ich zwar nicht die monatlichen Gebühren aber ansonsten sämtliche anderen Kosten von der Steuer absetzten kann? Fahrten zur Seminaren, Prüfungskosten, Lernmaterialien etc.

Aktuell stehe ich vor der Frage, ob ich alle Kosten selbst zahle und entsprechend steuerlich geltend mache oder ob ich die monatlichen Studienkosten von meinem Bruttolohn umwandeln/ abziehen lasse und der AG diese für mich zahlt. So hätte ich ein geringeres zu versteuerndes Einkommen, kann aber auch die Kosten nicht mehr geltend machen.

Ich bin mir aktuell über die jeweiligen Vor- und Nachteile beider Varianten nicht sicher.

Kannst du hierzu vielleicht noch etwas zu sagen und hast eine Empfehlung?

VG

Sebastian

Hi Sebastian,

vielen Dank für deine Frage! Du kannst alle Kosten für die Studiengebühren, die du selbst zahlst, von der Steuer absetzen.

Ob es sinnvoller ist, die Studiengebühren direkt vom Bruttolohn abziehen zu lassen oder selbst geltend zu machen, lässt sich pauschal nicht beantworten. So wie ich das verstanden habe, würde der Arbeitgeber die Studiengebühren übernehmen, was ja durchaus eine finanzielle Erleichterung ist. Du musst die Gebühren nicht selbst zahlen. Würdest du sie in der Steuererklärung geltend machen, verringern sie ja „nur“ das zu versteuernde Einkommen. Du bekommst die Studiengebühren aber nicht 1:1 erstattet. Wenn der AG die Studiengebühren übernimmt, wirst du finanziell wahrscheinlich mehr davon profitieren. Auf der anderen Seite hat eine Studienfinanzierung durch den AG den Nachteil, dass man sich gewissermaßen abhängig macht.

Wenn der AG die Studiengebühren nicht übernimmt, sehe ich keinen direkten Vorteil, die Gebühren vom Brutto abziehen zu lassen. Eine Verringerung des zu versteuernden Einkommens würdest du auch erreichen, wenn du die Studiengebühren ganz normal in deiner Steuererklärung absetzt. Allerdings hat ein geringeres Brutto-Einkommen auch Auswirkungen auf die Beiträge zu den Sozialversicherungen, die ja auf dieser Basis berechnet werden.

Da ich kein Steuerberater bin, kann und möchte ich dir hier keine Empfehlung aussprechen, zumal auch andere steuerlich relevante Faktoren eine Rolle spielen können. Das muss individuell geprüft werden. Ich würde an deiner Stelle einen Steuerberater fragen, um die für dich richtige Entscheidung zu treffen (immerhin geht es auch nicht um Kleckerbeträge, zumindest wenn du an einer privaten Hochschule bist).

Viele Grüße,

Alicia

Eine meiner Mitbewohnerinnen ist sehr gut in der Steuererklärung und schaffte es immer zurückgezahlt zu werde. Es kann sich wirklich lohnen wenn man ein höheres Einkommen hat und auch Unterschiedlich verdient. Sie hat sich informiert über ihr Rechte und was sie von der Steuer abziehen kann, was echt ein Segen für mich und meine Steuern war.

Hallo,

ich habe eine Frage zu den Fahrtkosten zur Uni. Ich mache neben dem Beruf (mit abgeschlossener Berufsausbildung) ein berufsbegleitendes Studium, welches auch inhaltlich darauf aufbaut. Demnach könnte ich die Fahrten ja im Bereich Werbungskosten ansetzen.

Letztes Jahr hatte ich 4 Präzenswochen in der Uni, die ich quasi in meiner „Freizeit“ absolviert habe.

Ich komme mit meinem Steuerprogramm nicht mehr weiter, da ich nicht weiß, wo ich die Fahrtkosten zu Uni eintragen soll.

Fahrten zur Ersten Tätigkeitsstätte fallen ja weg, da dort der Weg zum Arbeitgeber reingehört.

Ansonsten bleibt mir nur die „Auswärtstätigkeit“ oder unter dem Bereich „Fortbildungskosten“ die „reisekosten“. Das Steuerprogramm beschreibt hier aber immer, dass hier nur vom Arbeitgeber vorgegebene Veranstaltungen eingetragen werden können.

Wo kann ich denn nun die Fahrten zur Uni genau eintragen?

Vielen Dank und LG

Stefan

Hallo Stefan,

vielen Dank für deine Frage.

Sofern du ein nebenberufliches Teilzeitstudium absolviertst, welches nichts mit deinem ausgeübten Beruf zu tun hat, dürfte es sich um eine Auswärtstätigkeit handeln. In dem Fall können die Kosten mit den tatsächlich gefahrenen Kilometern abgerechnet werden (siehe hier).

Viele Grüße,

Alicia

Guten Abend,

ich hätte auch eine Frage, welche mich bisschen zur Verzweiflung bringt. Und zwar absolviere ich ein Fernstudium (Vollzeit) und arbeite zeitgleich seit Beginn des Studiums als Werkstudent im Unternehmen. Das Studium und die Werkstudenttätigkeit sind unabhängig voneinander, jedoch kann ich dich Kursinhalte sehr gut in dem Unternehmen integrieren. Dabei werde ich auch meine Masterarbeit in diesem Unternehmen schreiben.

Nun meine Frage, kann ich die Kosten des Studiums als Werbekosten absetzen? Oder als Sonderausgaben? Das Studium soll mich schon Richtung dieser Branche in der ich tätig bin leiten, jedoch ist das Fernstudium aus persönlichen Interesse.

Und wie rechne ich das mit den Fahrtkosten ab? Da ich eig nur zu den Prüfungen zu der Fernuni gehe und die Vorlesung online besuche. Und dann die Fahrtkosten zu meiner Werkstudent-Stelle. Ist das mein erster Tätigkeitsort oder wird das anders berechnet?

Besten Dank im Voraus!

Hallo Sarah,

vielen Dank für deine Frage! Wenn das Fernstudium konkretes Berufswissen vermittelt, kannst du die damit in Verbindung stehenden Gebühren als Werbungskosten absetzen. Hierzu zählen die Fahrten zu den Prüfungen (und ggf. Unterbringungs-,/Verpflegungskosten), Fachliteratur, Computer & Co. (sofern fast ausschließlich für das Fernstudium angeschafft). Die Fahrtkosten zu deiner Werkstudent-Stelle können meines Erachtens nach nicht abgesetzt werden, da sie nicht im direkten Zusammenhang mit dem Fernstudium stehen.

Viele Grüße,

Alicia

Hallo,

ich hätte auch eine Frage zu der Steuererklärung beim Studium, da ich meinen Fall nicht so ganz rauslesen konnte. Ich habe ein duales Studium absolviert direkt nach dem Abitur. Ich war hauptsächlich im Unternehmen tätig und hatte weniger als 30 Präsenztage im Jahr, in denen ich dann jedes mal 90 km zur Hochschule und wieder zurück gefahren bin. Das Ganze lief eher ab wie ein Fernstudium, aber eben im Zusammenhang mit dem Betrieb. Die Studiengebühren selbst hat meine Chefin übernommen, Fahrtkosten und Verpflegungspauschalen habe ich keine bekommen.

Nun bin ich mir nicht ganz sicher ob ich die Fahrtkosten zur Hochschule als Werbungskosten, Betriebsausgaben oder Sonderausgaben angeben soll.

Über Ihre Hilfe würde ich mich sehr freuen,

vielen Dank im Voraus!

Saskia

Hallo Saskia,

vielen Dank für deine Frage.

Da du dich im Rahmen des dualen Studiums in einem Ausbildungsdienstverhältnis bzw. Dienstverhältnis befindest, sind die mit dem Studium verbundenen Aufwendungen (Fahrtkosten, Verpflegungspauschalen, Fachbücher etc.) in unbegrenzter Höhe als Werbungskosten abzugsfähig (in Anlage N zur Einkommensteuererklärung). Das Finanzamt zieht für mögliche Unkosten automatisch einen Betrag von 1.000 Euro als Arbeitnehmerpauschbetrag ab.

Ich hoffe, ich konnte dir etwas weiterhelfen!

Viele Grüße,

Alicia

Guten Morgen,

Vielen Dank für den Artikel. Ich habe auch noch eine Frage: Ich habe eine abgeschlossene Berufsausbildung und auch ein berufsbegleitendes Studium abgeschlossen. Nun arbeite ich seit 25 Jahren in der gleichen Firma im kaufmännischen Bereich.

Ich habe mich jedoch entschieden, ein Studium anzufangen, um einen Bachelor im Bereich der Tontechnik zu erlangen. Damit würde ich gerne in einigen Jahren in einen neuen Berufzweig wechseln. Kann ich nun meine Studienkosten als Werbungskosten absetzen oder nur als Sonderausgaben, da sie nicht mit meinem aktuellen Beruf Zusammenhängen.

Vielen Dank

Hallo Andre,

vielen Dank für deine Frage.

Da du bereits ein (berufsbegleitendes) Studium absolviert hast, wäre der Bachelor im Bereich Tontechnik ein Zweitstudium. Ein Zweitstudium gilt als Fortbildung. Du kannst die entstandenen Kosten (Studiengebühren, Fahrtkosten, Arbeitsmittel etc.) in voller Höhe als Werbungskosten absetzen und damit Einkommenssteuer sparen. Sollten die Kosten deine Einnahmen während der Studienzeit überschreiten, kannst du einen Verlustvortrag machen, die dann später mit deinem beruflichen Einkommen verrechnet werden.

Viele Grüße,

Alicia

Ich überlege schon länger ob sich die Investition in ein Fernstudium lohnt. Der Tipp, dass sich das von der Steuer absetzen lässt hilft mir sehr bei der Entscheidung. Ich überlege mir nun noch die Einzelheiten von einer Steuerkanzlei erklären zu lassen.

Hallo Alicia,

Bei mir stellt sich die Situation wie folgt dar:

Ich habe vor langer Zeit ein Studium begonnen, dieses aber nie mit einem Abschluss beendet. Dennoch bin ich in der dem Studium zurechenbaren Branche Vollzeit tätig. Nun würde ich gerne das Studium wieder aufnehmen, nebenberuflich (also als weiterhin Vollzeitbeschäftigter). Nach meinem bisherigen Verständnis würde dies bedeuten, dass ich diese Kosten als Ausbildungskosten (da noch kein berufsqualifizierender Abschluss besteht) im Rahmen der Sonderausgaben bis 4.000€ (oder 6.000€?) steuermindernd ansetzen kann. Nun zum eigentlichen Kern meiner Frage: Da ich das Studium als Fernstudium durchführen wollen würde, würde ich mein Arbeitszimmer entsprechend ansetzen wollen. Dies könnte ich dann im Rahmen der Ansetzung als Sonderausgaben dann mit mehr als den 1250-€-Werbungskosten-Maximalbetrag für das häusliche Arbeitszimmer ansetzen, richtig? Durch die Kategorisierung als Sonderausgabe und nicht als Werbungskosten, fällt gleichzeitig die Begrenzung auf 1250€ weg, oder ist ein häusliches Arbeitszimmer immer auf 1250€ beschränkt, egal wie die Ausgabe klassifiziert wird?

Zusätzliche Erläuterungen:

– Ich arbeite gelegentlich aus dem Home Office. Der Arbeitgeber erlaubt diese Form der Arbeit, fördert diese jedoch nicht. D.h. der eigentliche Haupt-Arbeitsplatz wird von meinem Arbeitgeber gestellt.

– Meine Frau ist Lehrerin, wodurch es ihr möglich ist das Arbeitszimmer mit 1250€ als Werbungskosten anzusetzen, da dies ihr primärer Arbeitsplatz ist. Wurde vom FA auch immer anerkannt. Da wir uns das Arbeitszimmer dann teilen würden ist die Frage, ob Sie weiterhin ihre Hälfte des Arbeitszimmers separat als Werbungskosten absetzen kann?

– Das Arbeitszimmer ist mit 20m² großzügig, aber tatsächlich einzig und allein als isolierter Arbeitsraum im Haus deklariert (kein Durchgangszimmer, keine anderen Möbel außer Schreibtische und Regale/Schränke).

Vielen Dank vorab für deine Einschätzung der Situation.

Hallo Oliver,

vielen Dank für deinen Kommentar! Ich bin keine Steuerberaterin, daher kann ich leider keine verlässlichen Angaben machen, aber meine Einschätzung ist die Folgende:

– Die erneute Aufnahme des Studiums (in deinem Fall als nebenberufliches Fernstudium) entspricht der Erstausbildung.

– Du kannst die auflaufenden Kosten als Ausbildungskosten im Rahmen der Sonderausgaben absetzen (begrenzt auf 6.000 Euro pro Jahr und nur in dem Jahr, in dem sie angefallen sind).

– Wenn ein Arbeitszimmer gemeinschaftlich genutzt wird, kann es grundsätzlich auch doppelt abgesetzt werden. Die Höchstbetragsgrenzen sind dabei personenbezogen anzuwenden.

– Das bedeutet, dass deine Frau das Arbeitszimmer im Rahmen der Werbungskosten mit bis zu 1.250 Euro anrechnen kann. Du kannst das Arbeitszimmer im Rahmen der Sonderausgaben (insgesamt bis zu 6.000 Euro/Jahr) absetzen.

Diese Angaben sind ohne Gewähr und nur meine persönliche Einschätzung. Bitte wende dich ggf. an einen Steuerberater, der den konkreten Sachverhalt genau prüfen kann.

Ich wünsche dir viel Erfolg bei deinem Studium!

Viele Grüße,

Alicia

Als ich einer Freundin von meinem kommenden Fernstudium erzählte, erfuhr ich von der möglichen Steuerabsetzung. Vorher hatte ich mich nie damit beschäftigt, also setzte ich mich an die Recherche. Jetzt weiß ich, dass ein Fernstudium steuerlich als Werbungskosten oder Betriebsausgaben geltend gemacht werden kann.

Hallo,

Vielen Dank für den sehr ausführlichen und hilfreichen Artikel.

Ich plane eine nebenberufliche Tätigkeit im Bereich Korrektorat und später auch als Lektorin.

Für den Bereich Korrektorat möchte ich an einer Fernschule den Kurs Deutsch mit Literaturkunde belegen und frage mich in diesem Fall, ob die Kosten des Kurses auch steuerlich abgesetzt werden können.

Liebe Grüße

Carolin

Hallo Carolin,

ja, grundsätzlich lassen sich die Kosten für einen Fernlehrgang steuerlich absetzen. Da es sich um eine beruflich bedingte Fort- oder Weiterbildung handelt, kannst du die Kosten für den Fernkurs (aber ggf. auch weitere Aufwendungen wie Fachliteratur, Arbeitsmittel, Fahrtkosten etc.) als Werbungskosten in deiner Steuererklärung geltend machen.

Frage gerne direkt bei deiner Fernschule nach. Falls du einen Steuerberater hast, gibt er dir auch Auskunft darüber, in welcher Höhe diese Abzüge bei der Ermittlung des versteuernden Einkommens Berücksichtigung finden, da dies immer von Einzelfall abhängt.

Liebe Grüße,

Alicia

Hallo Alicia,

erst einmal vielen Dank für den sehr ausführlichen Bericht. Er ist sehr informativ und übersichtlich.

Doch trotz des wahnsinnigen Steuerdschungels und der unendlichen Möglichkeiten habe ich folg. Frage:

Mein Sohn hat den mittleren Bildungsabschluss und anschließend eine Berufsausbildung erfolgreich absolviert.

Nun macht er bei einer Fernschule in Vollzeit sein Fachabitur. Nebenbei jobbt er als 450 Euro-Kraft. Er wohnt noch zu Hause und ich finanziere ihm das Studium.

Was kann er und wie von der Steuer absetzen?

Oder kann ich das in meiner Steuererklärung angeben, da er noch als Schüler/ Student über mich in der Familienversicherung krankenversichert ist?

Ab nächsten Jahr (ab 24. Lebensjahr) muss er sich selbstständig versichern und einen Teilzeitjob machen, da die Krankenkasse die ILS Fernschule nicht als Schulform anerkennt.

Ich Danke Dir vorab für Deine Bemühungen.

Liebe Grüße

Clemens

Hallo Clemens,

vielen Dank für deine Nachricht und die Frage!

Ich bin leider keine Expertin in Steuerfragen, möchte aber dennoch versuchen, auf deine Fragen einzugehen.

Bei einem Fernkurs (z. B. Abitur beim ILS) handelt es sich nicht um Studium im engeren Sinne, sodass steuerliche Regelungen zum (akademischen) Erst- und Zweitstudium in deinem Fall nicht zutreffen.

Es ist vielmehr von einer Ausbildung auszugehen, die in diesem Fall zu einem allgemeinbildenden Abschluss führt. Sofern dein Sohn keine Lohnsteuern abführt, kann er die Kosten für den Fernkurs selbst nicht absetzen (ein Verlustvortrag ist nur im Fall eines Zweitstudiums bzw. einer zweiten Ausbildung möglich).

Ob er im Rahmen der geplanten Teilzeittätigkeit lohnsteuerpflichtig wird, hängt von seinem Gehalt ab (der Grundfreibetrag in 2022 beträgt 10.347 €). Falls Lohnsteuer gezahlt wird, wäre ein begrenzter Abzug über Sonderausgaben möglich.

Als Elternteil, der die Kosten (mit)finanziert, sind die steuerlichen Vorteile begrenzt. Solange du noch Freibeträge vom Staat beziehst (Kindergeld & Co.), kannst du die Kindergeldfreibeträge und – bei einem volljährigen Kind unter bestimmten Voraussetzungen – Erziehungsfreibeträge nutzen. Die Ausbildungsfreibeträge (für Kinder in Ausbildung; Anlage „Kind“ der Steuererklärung) können nur in Anspruch genommen werden, wenn das Kind außer Haus wohnt. Ansonsten ist der allgemeine Ausbildungsbedarf eines Kindes mit dem Erziehungsfreibetrag abgegolten.

Eine Ausnahme stellt das Schulgeld für eine Privatschule dar, zu der auch das ILS gehört. Hier können Eltern 30 % des Schulgeldes für ihre Kinder in ihrer Steuererklärung als Sonderausgaben absetzen (max. 5.000 € pro Kind), sofern die Schule einen anerkannten Schulabschluss vermittelt (was in deinem Fall gegeben ist). Weitere Voraussetzung für die Absetzbarkeit ist, dass du Kindergeld erhältst oder Kinderfreibeträge geltend machen kannst.

Da dein Fall durchaus knifflig und für mich als Laien nicht mit abschließender Sicherheit beantwortet werden kann, kann ich dir nur empfehlen, dich an den Sachbearbeiter bei deinem zuständigen Finanzamt oder einen Steuerberater zu wenden. Ggf. kann dir auch das ILS nähere Auskünfte geben.

Vielen Dank & viele Grüße,

Alicia